Техника нанесения теней для смоки айс. Смоки айс для серых глаз: какие оттенки выбрать

В большинстве финансовых расчетов менеджерам приходится сталкиваться со сложным, а не с простым процентом. Если сумму, начисляемую по процентам, каждый раз инвестировать (капитализировать), иначе говоря, присоединять к основной сумме, т.е. в качестве приращения использовать не постоянную величину, как в случае простого процента, а процентную ставку от всей накопленной предыдущей суммы, то в данном случае речь будет идти о сложной процентной ставке.

Сложная процентная ставка – такая ставка, при которой процент начисляется на постоянно нарастающую базу с учетом процентов, начисленных в предыдущие периоды ("проценты на проценты").

Последовательность расчетов по сложной ставке процента в общем виде такова:

сумма, начисленная за первый год: ;

сумма, начисленная за второй год: .

В общем случае

Заметим, что при фиксированной процентной ставке инвестирование на один период, соответствующий процентной ставке по сложным и простым процентам, приводит к одному и тому же наращенному значению. Поэтому начисление сложных процентов эквивалентно начислению простых при реинвестировании средств в конце каждого периода.

Итак, справедлива следующая формула, называемая формулой сложных процентов:

где – наращенная по сложным процентам сумма; – основной капитал; r – процентная ставка за период; t – срок (в периодах, соответствующих процентной ставке); – множитель наращения .

Примечание. Нестабильность экономической ситуации вынуждает использовать в кредитных сделках изменяющиеся во времени, но заранее фиксированные для каждого периода ставки сложных процентов.

В этом случае наращенная сумма может быть определена по формуле

где – последовательные значения ставок процентов; – периоды, в течение которых используются соответствующие ставки.

Формула дисконтирования по сложным процентным ставкам имеет следующий вид:

![]()

Пример. 250 тыс. долл. США инвестированы на четыре года под 6% годовых. Вычислите сложные проценты, начисленные к концу срока.

Решение.

Использование в финансовых вычислениях простых и сложных процентов дает неодинаковые результаты; различия между ними обусловлены сроками сделок. Так, при равной величине простых и сложных процентных ставок (), при сроке ссуды менее одного года () наращенная сумма, вычисленная по простым процентам, будет больше наращенной суммы, вычисленной по сложным процентам. При сроке сделки больше года () наращение по сложным процентам опережает наращение по простым процентам, ибо в этом случае

где в фигурных скобках раскрыто по формуле бинома Ньютона.

Будущая стоимость и частота капитализации

Как правило, в финансовых контрактах фиксируется годовая процентная ставка, хотя проценты при этом могут начисляться по полугодиям, кварталам, месяцам и т.д. Очевидно, что чем чаще проценты капитализируются, тем быстрее растет стоимость соответствующего актива. Годовая ставка в этом случае должна быть соответствующим образом преобразована. Так, если годовая ставка процента 12%, то при полугодовом варианте капитализации она составит 6 при квартальном – 3% и т.д.

Для расчета будущей стоимости, например, при полугодовой капитализации можно представить, что сумма РV инвестируется на два периода с процентной ставкой r/2 за каждое полугодие. Таким образом, следует рассчитать будущую стоимость FV через два периода (полугодия). Обобщив, можно сказать, что если т – число периодов капитализации в году, то будущая стоимость FV через t лет при ставке г процентов в год, выражается формулой

![]()

Пример. Вкладчик размещает в банке 1000 долл. США под 20% годовых. Какую сумму денежных средств он будет иметь на своем счете через пять лет, если сложный процент начисляется: а) ежеквартально; б) ежемесячно?

Решение.

Как следует из приведенного примера, чем чаще периодичность начисления сложного процента, тем бо́льшую сумму получит инвестор за тот же период времени при одинаковой годовой процентной ставке.

Непрерывное начисление процентов

Сложный процент может начисляться достаточно часто. Если периодичность начисления процента будет стремиться к бесконечности (т → ∞), получим случай непрерывного начисления процента. Несмотря на то, что логически непросто представить себе частоту начисления процента, равную бесконечности, математически возможно определить ту сумму средств, которую получит инвестор, если разместит денежные средства на условиях непрерывно начисляемого процента. В частности:

При непрерывном начислении процентов , следовательно, . В этом случае![]() Нетрудно убедиться в том, что множитель наращения действительно ограничен в росте по мере увеличения параметра т.

Читатель сможет это сделать самостоятельно, например, для частного случая, когда и . Уже при множитель наращения будет равен 2,717, а при примет значение 2,718 .

Нетрудно убедиться в том, что множитель наращения действительно ограничен в росте по мере увеличения параметра т.

Читатель сможет это сделать самостоятельно, например, для частного случая, когда и . Уже при множитель наращения будет равен 2,717, а при примет значение 2,718 .

Непрерывное наращение – допущение, существующее только в теории и применяющееся в финансовых моделях, таких, как, например модель определения стоимости опционов (см. гл. 4).

Эффективная (фактическая) процентная ставка

Итак, мы выяснили, что чем чаще происходит капитализация, тем быстрее растет будущая стоимость. Эффективная процентная ставка позволяет сравнивать финансовые операции с различной частотой начисления и неодинаковыми процентными ставками.

Эффективная ставка процента () – совокупно начисленная за год процентная ставка, которая эквивалентна годовой процентной ставке при капитализации чаще, чем один раз в год.

Эта последняя известна так же как номинальная, или заявленная, ставка процента. Эффективная и номинальные ставки эквивалентны, когда обеспечивают одинаковую будущую стоимость. Таким образом, для того, чтобы найти эффективную ставку процента, необходимо, очевидно, решить следующее уравнение:

![]()

В левой части данного уравнения показана будущая стоимость (через один год) 1 ден. ед., на которую начисляется эффективная процентная ставка, а в правой части – будущая стоимость 1 ден. ед., на которую начисляется сложный процент в течение т периодов при ставке за период. Так как т периодов в совокупности составляют год, то рассматриваемое уравнение отражает совершенно естественное требование того, чтобы оба эти значения будущей стоимости были равны.

Для произвольного количества лег () имеем

![]()

Эффективная процентная ставка часто используется для сравнения инвестиционных альтернатив при разных процентных ставках и периодах капитализации. Рассчитав в этом случае эффективные ставки процента, предпочтение должно быть отдано (при прочих равных условиях) варианту с бо́льшим значением эффективной (фактической) ставки процента.

Пример. Предположим, что вы планируете инвестировать 100 000 долл. США, и имеете возможность вложить их под 12% годовых с ежемесячной капитализацией. Есть и другой вариант: можете вложить свои средства под 12,4% годовых с полугодовой капитализацией. Какой вариант предпочесть?

Для ответа вычислим эффективные ставки процента по обоим вариантам:

Сравнительный анализ результатов расчетов свидетельствует о более высокой эффективности второго инвестиционного варианта вложения средств.

Определение неизвестной процентной ставки

В некоторых финансовых расчетах инвесторы для обоснования своих решений сталкиваются с необходимостью определения неизвестной процентной ставки, связывающей конкретные значения настоящей (приведенной) и будущей стоимости при известном сроке их разделяющем. Например, некоторые виды облигаций требуют платежа сегодня и предполагают будущий платеж на заданную сумму, но подразумеваемая при этом процентная ставка не указывается, и поэтому ее приходится рассчитывать.

Это можно сделать после соответствующего преобразования формулы, связывающей настоящую (приведенную) и будущую стоимости. В результате получим

![]()

Пример. Вам предлагают инвестировать денежные средства, гарантируя удвоить их объем через пять лет. Целесообразно ли последовать данному предложению, если у вас имеется альтернативная возможность размещения денег под 14% годовых?

Решение.

Следовательно, сделанное предложение экономически выгодно.

Определение неизвестного числа периодов

Иногда финансовым менеджерам требуется вычислить, какое время понадобится для того, чтобы инвестированная в конкретный проект сумма достигла, при известной процентной ставке, определенного (заданного) размера. Например, менеджера пенсионного фонда, располагающего конкретным объемом денежных средств сегодня для обеспечения будущих пенсионных платежей, может интересовать, за какой период эти средства вырастут до некоторой величины, позволяющей обеспечить выполнение обязательств фонда. Здесь, как и в предыдущем случае, решение может быть найдено из уравнения, связывающего настоящую (сегодняшнюю) и будущую стоимости:

![]()

Перепишем ее следующим образом:

Возьмем натуральный логарифм от обеих частей равенства:

![]()

Согласно свойству логарифма запишем

![]()

Решение этого уравнения для t дает

Пример. В начале года инвестор открывает в банке депозит на сумму 10000 долл. США с целью получения по счету 11881 долл. Банк начисляет 9% годовых, капитализация процентов осуществляется в конце каждого года. На какой период времени следует открыть депозит?

Решение.

![]()

Для приблизительного расчета количества дискретов (периодов) времени, требуемых для удвоения инвестиций, можно воспользоваться известным "правилом 72", дающим очень хорошее приближение. Искомая величина здесь может быть рассчитана делением числа "72" на ставку процента, задаваемую в процентах.

- Значение множителя наращения (1 + г)", а также обратного ему коэффициента дисконтирования 1/(1 + г)" табулированы и приводятся практически в любом учебном пособии по финансовым вычислениям (приложение 1).

- Экспонента е имеет бесконечное число знаков после запятой: 2,71828182845904523536287...

Простые проценты применяются в ссудозаемных финансовых операциях продолжительностью до одного года. При использовании этой схемы начисление процентов осуществляется однократно с учетом неизменной базы расчета. Для исчисления применяет следующая :

FV=CFo×(1+n×r) ,

где FV –будущая стоимость денежных средств,

r – процентная ставка,

n – срок начисления.

В том случае, когда продолжительность ссудозаемной операции меньше календарного года, то для расчета используется следующая формула:

FV=CFo×(1+t/T×r),

где t – продолжительность операции в днях,

Т – общее количество дней в году

Расчет сложных процентов

При использовании сложной ставки годовой доход в каждом периоде рассчитывается не с исходной суммы вклада, а с общей накопленной суммы, включающей также начисленные ранее проценты. Таким образом, по мере начисления процентов происходит капитализация процентов.

Предположим, вкладчик разместил на депозит в банке 1000 рублей под 6% годовых. Определите, какая сумма будет за два года, если проценты начисляются по сложной схеме

Процентный доход = ставка процента×первоначальные вложения = 1000×0,06=60 рублей

Таким образом, к концу 1-го года на депозите будет накоплена сумма:

FV1=1000+60=1060 рублей=1000×(1+0,06)

Если не снимать деньги со счета, а оставить их до следующего года, то в конце 2-го года на счете будет накоплена сумма:

FV2=FV1 ×(1+r)=CVo×(1+r)×(1+r)=CVo×(1+r)^2 =1060×(1+0,06)=1000×(1+0,06)×(1+0,06)=1123,6 рублей

Для расчета сложных процентов применяется следующая формула:

FVn=CVo×FVIF(r,n)=CVo×(1+r)^n

Множитель наращения сложных процентов FVIF (r,n) показывает, чему будет равна одна денежная единица через n периодов при определенной процентной ставке r.

На практике очень часто для предварительной оценки эффективности процентной ставки рассчитывают период времени, необходимый для увеличения первоначального вклада вдвое. Число периодов, за которое исходная сумма приблизительно удвоится, составляет 72/r. Например, при ставке 9 % годовых первоначальный капитал удвоится приблизительно за 8 лет.

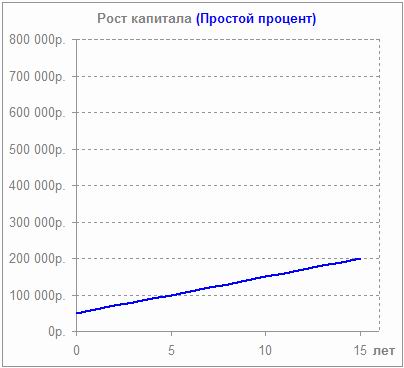

Сравнение простой и сложной схем начисления процентов

Для сравнения разных схем начисления процентов необходимо как множители наращения изменяются при различных значениях показателя n.

Если n = 1, то (1+n×r) = (1+r)^n .

Если n > 1, то (1+n×r) < (1+r)^n .

Если 0 < n <1, то (1+n×r) > (1+r)^n .

Таким образом, если срок ссуды составляет менее 1 года, то для кредитора выгодно использовать схему простых процентов. Если период начисления процентов равен 1 году, то результаты по обеим схемам совпадут.

Частные случаи начисления процентов

В современной банковской практике иногда встречаются контакты, которые заключаются на срок, отличающийся от целого числа лет. В этом случае могут использоваться два варианта начисления:

1) по схеме сложных процентов

FVn=CFo×(1+r)^w+f;

2) по смешанной схеме

FVn=CFo×(1+r)^w×(1+f×r),

где w – целое число лет,

f – дробная часть года.

Предположим, вкладчик разместил на депозит 40000 рублей на срок 2 года 6 месяцев под 10% годовых, проценты начисляются ежегодно. Сколько получит вкладчик, если банк начисляет проценты по сложной или по смешанной схеме.

1) Расчет по сложной схеме начисления:

40000×(1+0,1)^2,5=50762, 3 руб.

2) Расчет по смешанной схеме начисления:

40000×(1+0,1)^2×(1+0,5×0,1)=50820 руб.

По некоторым вкладам начисление процентов происходит чаще, чем один раз в год. В таких случаях применяется следующая формула:

FVn=CFo ×(1+r/m)^m×n ,

где m – количество начислений в году.

Определите будущую стоимость 7000 рублей, инвестированных на 3 года, под 7 % годовых, если проценты начисляются ежеквартально?

FV3=7000 ×(1+0,07/4)^3×4 = 8620,1 руб.

Обратите внимание, что при заключении договора на вклад в банке необходимо помнить, что чаще всего в документах не используется термины «простые» или «сложные» проценты. Для обозначения простой схемы начисления в договоре может быть указана фраза «проценты по вкладу начисляются в конце срока». А при использовании сложной схемы, в договоре может быть указано, что проценты начисляются раз в год, квартал или месяц.

О том, насколько выгоден тот или иной банковский вклад, судят не только по процентной ставке, но и по способу начисления процентов. В банковской практике используются простые и сложные проценты.

С простыми процентами все более или менее понятно: проценты начисляются один раз в конце срока вклада.

В банковских договорах процентная ставка указывается за год. Для других периодов (например, месяца) нужно перевести срок вклада в дни использовать для расчета простых процентов следующую формулу:

Fv = Sv * (1 + R * (Td / Ty)), где

- Fv — итоговая сумма;

- Sv — начальная сумма;

- Td — срок вклада в днях;

- Ty — количество дней в году.

Сложные проценты — это такой вариант, при котором происходит капитализация процентов , т.е. их причисление к сумме вклада и последующий расчет дохода не от первоначальной, а от накопленной суммы вклада. Использование сложных процентов аналогично ситуации, при которой вкладчик по окончании определенного периода снимает со счета все средства (вклад плюс накопленные проценты), а затем делает новый вклад на всю полученную сумму.

Чуть подробнее о периодах. Дело в том, что капитализация происходит не постоянно, а с некоторой периодичностью. Как правило, такие периоды равны и чаще всего банки используют месяц, квартал или год.

В итоге, для расчета сложных процентов используется следующая формула:

Fv = Sv * (1 + (R / Ny))Nd, где

- Fv — итоговая сумма;

- Sv — начальная сумма;

- R — годовая процентная ставка;

- Ny — количество периодов капитализации в году;

- Nd — количество периодов капитализации за весь период вклада.

Для наглядности рассмотрим вклад в 10 000 рублей под 12 процентов годовых сроком на 1 год, но будет происходить ежемесячная капитализация процентов.

Общая сумма: 10 000 * (1 + 0,12 / 12)12 = 11 268,25 руб.

Итоговый доход: 11 268,25 - 10 000 = 1 268,25 руб.

При вкладе с простыми процентами эта сумма (то есть прибыль вкладчика) составляет лишь 1 120 руб.

Необходимо отметить, что в договоре банковского вклада формулировки «простые проценты» или «сложные проценты» не используются. В этом документе отмечается, когда происходит начисление процентов. Для банковского вклада с простыми процентами используется формулировка «проценты начисляются в конце срока». Если же используется капитализация процентов, указывается, что начисление процентов происходит ежедневно, ежемесячно, ежеквартально или ежегодно.

Какие вклады выгоднее?

Из самой сущности сложных процентов

следует, что чем чаще происходит их начисление (при равной процентной ставке), тем более выгодным будет вклад. Воспользуемся приведенной ранее формулой расчета сложных процентов чтобы убедиться в этом. Исходные данные - те же: сумма 10 000 руб., ставка - 12 процентов годовых.

При ежегодном начислении: 10 000 * (1 + 0,12)1 = 11 200 руб.

В данном случае сумма совпадет с суммой, полученной при расчете простых процентов, что вполне закономерно.

При ежеквартальном начислении: 10 000 * (1 + 0,12 / 4)4 = 11 255,09 руб.

При ежемесячном начислении: 10 000 * (1 + 0,12 / 12)12 = 11 268,25 руб.

При ежедневном начислении: 10 000 * (1 + 0,12 / 365)365 = 11 274,75 руб.

Итак, при равной процентной ставке вклад с капитализацией процентов, несомненно, более выгоден.

Но нередко складываются ситуации, когда нужно решить, что предпочесть: вклады с простыми процентами и более высокой процентной ставкой и вклады с капитализацией и меньшей процентной ставкой. Здесь тот факт, что процент тоже приносят прибыль, оказывается более выгодным лишь до определенного предела. Поэтому торопиться не стоит. Нужно внимательно изучить условия каждого из предлагаемых вкладов и произвести соответствующие вычисления.

Допустим, клиент выбирает между двумя вариантами вложения денег на срок 1 год: вклад с простыми процентами и ставкой в 12 процентов годовых и вклад со сложными процентами (ежеквартальное начисление) и ставкой в 10 процентов годовых. Прибыль в первом случае уже рассчитана и составляет 1120 руб. Прибыль для второго случая:

10 000 * (1 + 0,1 / 4)4 - 10 000 = 1 038 руб.

Таким образом, в этом случае вклад с простыми процентами и более высокой процентной ставкой оказывается предпочтительней.

Простые и сложные проценты: типы начисления процентов у банковских вкладов

Имеющие сбережения заинтересованы в их сохранности и получении дополнительного дохода. Поэтому, выбрав надежный банк, вкладчики изучают условия и подсчитывают возможную прибыль. В большинстве случаев на вклады банки предлагают начисление сложных процентов.

Что это такое, чем выгодна такая схема, и какова формула сложных процентов по вкладам? Об этом расскажем ниже.

Что такое сложный процент?

Этим термином называют эффект, при котором к основной сумме вклада прибавляются проценты прибыли. Например, на вклад в сумме 100 000 рублей банк ежемесячно начисляет проценты.

Допустим, что процентная ставка составляет 10% годовых, и за первый месяц начислено 833 рубля. В следующем месяце на вкладе образуется сумма в размере 10 833 рубля, и на нее банк будет начислять проценты.

Таким образом, за второй месяц вкладчик получит доход уже 840 рублей, и так далее. Поэтому, размещая в банке депозит с капитализацией, можно получить больше прибыли, чем по вкладу с возможным снятием процентов.

Несколько статей по теме:

Приведем простой пример расчета сложных процентов для вклада сроком на три месяца.

Предположим, что на счет была внесена сумма 100 000 рублей под 12% годовых. Если забыть о сложном проценте, то предполагаемая прибыль определяется в 2958 рублей.

Но мы помним о капитализации и проводим расчеты, учитывая ежемесячное начисление процентов. Для наглядности представим расчет в таблице:

| Месяцы | Сумма | Тариф | Дни | Проценты | Сумма с процентами |

| январь | 100 000 | 12 | 31 | 1019 | 101 019 |

| февраль | 101 019 | 12 | 28 | 930 | 101 949 |

| март | 101 949 | 12 | 31 | 1039 | 102 988 |

Таким образом, вкладчик получит 2988 рублей. Это на 40 рублей больше, чем по схеме простого процента.

Тем, кто знаком с таблицами excel не составит труда сделать подобные расчеты для своих банковских вкладов.

Можно воспользоваться и математической формулой расчета:

S – общая сумма вклада с процентами (то, что получит вкладчик по окончании срока договора);

- Р – базовая сумма, первоначальный размер депозита;

- n –количество периодов начисления процентов (месяцев, лет, кварталов, дней);

- I – годовая процентная ставка.

Например, заключая договор с банком на 12 месяцев под ставку 12% годовых, владелец вклада с капитализацией получит:

S = 100 000 * (1+12/100/12)12 = 112829 руб.

Самые выгодные условия по вкладу

Из предыдущего раздела понятно, что схема с применением сложного процента дает больше прибыли, чем простые варианты. Но вкладчикам стоит знать о том, как банки могут манипулировать цифрами.

Самая распространенная уловка – предложение открыть вклад с начислением дохода в конце срока и увеличением ставки при пролонгации. На первый взгляд, подвоха нет: банк начислит положенный доход, увеличит тариф на следующий сезон.

Но на цифрах это выглядит менее привлекательно: расчеты производятся по формуле простого процента. На депозит в размере 100 000 рублей по ставке 12% годовых банк начислит доход 12 000 рублей. Условия договора могут содержать и «подводные камни».

Например, при продлении вклада еще на год, тариф составит 12,5%. А при расторжении договора банк оставляет за собой право начислить доход по ставке 10% годовых.

Еще один распространенный в банках вариант «экономии»– по вкладу с капитализацией начислять доход ежеквартально. Заключая подобный договор, вкладчик может не понимать, в чем его потери. А расчет банка прост: проценты по депозиту начисляются в конце каждого квартала. Соответственно, и капитализация происходит четыре раза в год, а не двенадцать, как при ежемесячном начислении.

Вот пример такого подхода:

Таблица 1. Ежемесячное начисление

| Месяцы | Сумма | Тариф | Дни | Проценты | Сумма с процентами |

| январь | 100 000 | 12 | 31 | 1019 | 101 019 |

| февраль | 101 019 | 12 | 28 | 930 | 101 949 |

| март | 101 949 | 12 | 31 | 1039 | 102 988 |

| апрель | 102 988 | 12 | 30 | 1016 | 104 004 |

| май | 104 004 | 12 | 31 | 1060 | 105 064 |

| июнь | 105 064 | 12 | 30 | 1036 | 106 100 |

| июль | 106 100 | 12 | 31 | 1081 | 107 182 |

| август | 107 182 | 12 | 31 | 1092 | 108 274 |

| сентябрь | 108 274 | 12 | 30 | 1068 | 109 342 |

| октябрь | 109 342 | 12 | 31 | 1114 | 110 456 |

| ноябрь | 110 456 | 12 | 30 | 1089 | 111 546 |

| декабрь | 111 546 | 12 | 31 | 1137 | 112 682 |

Таблица 2. Ежеквартальное начисление

| Периоды | Сумма | Тариф | Дни | Проценты | Сумма с процентами |

| 1 | 100 000 | 12 | 90 | 2959 | 102 959 |

| 2 | 102 959 | 12 | 91 | 3080 | 106 039 |

| 3 | 106 039 | 12 | 92 | 3207 | 109 247 |

| 4 | 109 247 | 12 | 92 | 3304 | 112 551 |

Как видно, разница составляет 132 рубля в пользу банка.

Вкладчикам, которые хотят открыть короткий депозит, например, на несколько дней новогодних каникул, нужно знать о том, что день выдачи средств не считается в общем сроке их использования.

Простыми словами: открывая депозит 30 декабря и забирая деньги 12 января, клиент получит доход за 13 дней, а не за 14: банк не начислит проценты за 12 января.

Как правило, самые выгодные для клиента варианты – это депозиты с капитализацией, ежемесячным начислением и с пополнением. Но банки ставят по таким вкладам не самые высокие тарифы, манипулируя цифрами и ориентируя вкладчиков на длительное размещение средств.

Могут быть и другие нюансы, о которых стоит знать заранее. Поэтому, выбирая банк, нужно ориентироваться не только на величину процентов по вкладам, но и на способ начисления, условия выплаты и дополнительные возможности для вкладчика.

Выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность депозита оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента. Когда применяется тот или иной метод расчета? Как осуществляется начисление процентов по каждому способу? И какой метод выгоднее для вкладчика?

Понятие простых процентов и как они рассчитываются

Простые проценты – это проценты,начисляющиеся лишь на первоначальную величину вклада, независимо от количества периодов и их продолжительности. Они считаются один раз по окончанию срока депозита. Это обозначает, что сумма процентов за предыдущий период не учитывается при расчете в следующем.Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк на сумму 100 000 руб. под 10% годовых:

- через год он получит сумму, равную первоначально внесенным деньгам плюс начисленные проценты: 100 000 + 10 000 (чтобы высчитать процент нужно сумму вклада умножить на ставку и разделить на 100) = 110 000 (руб.);

- через 2 года сумма составит: 100 000 + (10 000 х 2) = 120 000 (руб.);

- через N лет вкладчик получит: 100 000 + (10 000 х N).

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S – сумма насчитанных процентов (руб.);

P – начальная сумма вложенных средств;

I – процентная ставка за год;

Т – срок действия вклада в днях;

K – число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:

То есть при вкладе 100 000 руб. на 3 месяца под 10%

годовыхвычисление простых процентовбудет выполняться так:(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Чтобы более наглядно продемонстрировать разницу по использованию простой схемы начисления процентов и сложной, данные занесены в таблицу:

При подсчете коэффициентов использовалась ежегодная капитализация процентов. Из таблицы видно, что:

- если срок вклада меньше года, то множитель, рассчитанный по формуле простых процентов, получается больше. Это даст возможность вкладчику получить больший доход, чем при использовании сложных процентов;

- когда период вклада составляет 1 год – величина коэффициентов сравнивается и является одинаковой. Это говорит о том, что доход с ежегодной капитализацией при начислении по простым процентам и сложным будет равный;

- если срок депозита более года, то коэффициент наращения по сложным процентам выше, чем при использовании обыкновенного простого процента.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Составив аналогичную таблицу

с учетом проведения ежеквартальной капитализации, можно увидеть, что доход

будет одинаков при вкладе на квартал. При более коротких депозитах (на месяц

или два) больший доход будет получаться по простым процентам. При вкладах на

срок более квартала, наоборот, выгоднее будут сложные проценты.

Этот принцип определения доходности вклада зависимо от метода вычисления процентов сохраняется и при расчетах на месяц. Подведя итог, можно сказать, что применение сложного процента выгодно, если период вклада превышает период капитализации. Иначе говоря:

- при ежегодной капитализации оформление депозита выгодно, если срок его действия больше года;

- с применением ежеквартальной капитализации сложные проценты будут выгодными только тогда, когда срок действия депозита больше 3 месяцев;

Если срок депозита меньше, чем периодичность проведения капитализации, то расчет простых процентов по вкладам получится выгоднее.

- При заключении договора помните, что банками в документах не практикуется выражение «простые» или «сложные» проценты. В договоре зачастую пишется фраза «проценты насчитываются в конце срока». А при использовании капитализации указывается, что проценты высчитываются раз в год, квартал или месяц.

- При оформлении вклада на длительный срок может возникнуть необходимость досрочного снятия денег по той или иной причине. Вклады с возможностью досрочного снятия всегда имеют более низкую ставку. В подобных случаях выигрышным может оказаться краткосрочный вклад с возможной пролонгацией и использованием сложного процента. Доход по такому вкладу может получиться больше, даже если процентная ставка по такому депозиту немного ниже.

- Быстро и точно высчитать доходность вклада можно посредством онлайн-калькулятора. Для этого после введения необходимых данных нужно поставить галочку в окне «капитализация» и выбрать период ее проведения (год, квартал или месяц).